您的位置:首页 >网友投稿 > 网友投稿

快狗打车“流血上市”,58同城难圆“资本局”?

![]() 2022-06-02 15:21:03

来源:搜狐

2022-06-02 15:21:03

来源:搜狐

简介:在58同城集团私有化退市的505天后,其旗下的同城货运业务“快狗打车”通过了港交所聆讯,预计3月3日正式登陆港交所。尤其

快狗打车“流血上市”,58同城难圆“资本局”?

在58同城集团私有化退市的505天后,其旗下的同城货运业务“快狗打车”通过了港交所聆讯,预计3月3日正式登陆港交所。尤其是在2021下半年,安居客与天鹅到家IPO之路纷纷中断,快狗打车成为了58同城在资本市场上的“独苗”。

那么,急于冲刺“同城货运第一股”的快狗打车真的能撑起来58同城的资本市场预想,圆满讲完这场“资本局”的故事吗?

一、同城货运“内卷”加剧,快狗打车“流血”又“流泪”?

冠以“中国第二大同城物流平台”的快狗打车,如此急于冲刺“同城货运第一股”,或许因为它已经不在“第二”的位置上了。从快狗打车最新公布的招股书来看,其公司经营状况并没有其IPO之路那么乐观。

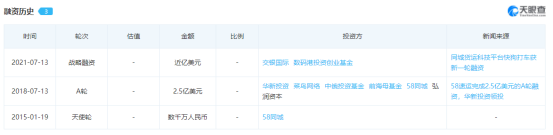

据天眼查App可知,快狗打车经过三轮历史融资,分别为2015年58同城投资的天使轮,2018年菜鸟网络、华新投资、中俄投资基金作为投资方高达2.5亿美元的A轮,与去年提交招股书前进亿美元的战略投资。

但是,从2018年至2021年前三季度,快狗打车亏损净额分别为10.7亿元、1.83亿元及6.58亿元、3.92亿元,也就是四年时间不到,其亏损净额已经超过了20亿元,可以说几乎把历史三轮融资的钱都亏了进去。

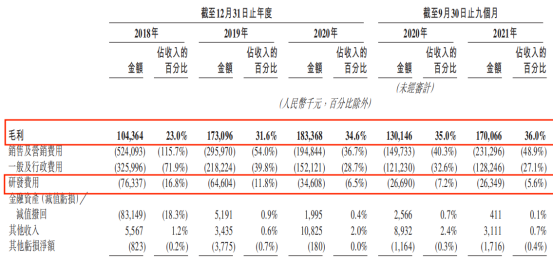

快狗打车的亏损基本来源于其销售及营销费用过高,2018年至2020年其销售及营销费用分别为5.24亿元、2.96亿元与1.95亿元,这三年的收入分别为4.53亿元、5.38亿元与4.73亿元。三年总计收入为14.64亿元,销售与营销费用为10.15亿元,将近70%的收入占比,足以可见其营销费用的高昂。

不过对于仍处于发展期的“互联网”属性的公司来说,前期烧钱换增长稳固市场无可厚非,但是从招股书来看,快狗打车“不进反退”。

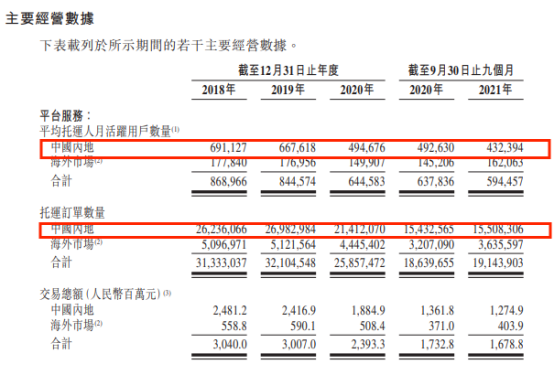

首先,从互联网平台较为重视的月活数据与订单数量来看,从2018年至2021年9月30日,快狗打车的平均托运人月活数量与托运订单数量一直呈现递减的状态。

当然快狗打车招股书也有说明,经营数据受到了新冠肺炎流感的影响与国内赛道上竞争的加剧,大环境影响经营数据下滑不可避免。但是,所受影响的是整个行业,是赛道上所有的玩家都需要面对的,或许会影响数据量,但是应该不会过多影响市场份额与格局。

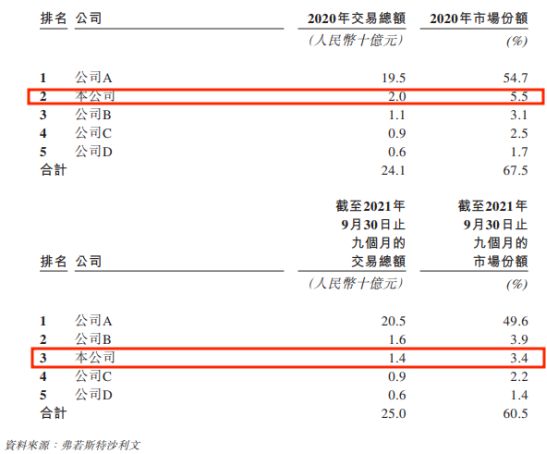

然而,快狗打车在面对同样环境与压力时,从2020年到2021年前三季度,市场份额从5.5%下降至3.4%,从第二滑落至第三,成为同城货运赛道上市场排名前五之中,唯一排名下滑的公司。

快狗打车在往年巨额的销售与营销投入下,换来的或许是收入增长回落、市场份额下降、同赛道排名下滑,似乎是“流血”又“流泪”。

一、“本末倒置”的开源与节流?

对于快狗打车来说,连年的亏损与市场份额下滑使得其如何“止损”变得尤为重要,从其招股书也可以看出,快狗打车面对于亏损已经在尽力地增加收入与节省开支,也有比较亮眼的成绩。

比如,其毛利率已经从2018年的23%增至2021年9月的36%,一般及行政费用从2018年的71.9%降至27.1%。

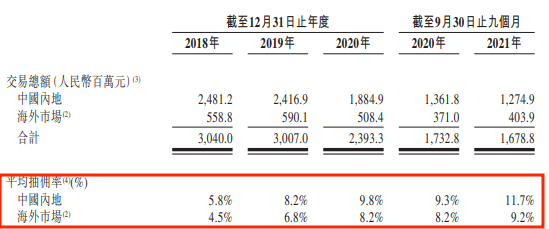

但是深挖数据背后的本质来说,快狗打车的“开源”与“节流”或多或少有些“本末倒置”。其毛利率从23%增至36%,四年来的确增势喜人,但是毛利率的增长或许是以抽佣率的增长换来的。

从其平均抽佣率来看,中国内地2018年为5.8%,但截止到2021年9月30日,已经达到了11.7%,足足翻了一倍还多。其海外市场抽佣率由2018年的4.5%到2021年9月的9.2%,亦是如此。

此番抽佣率的增长,“压榨”的或许是广大司机的利益。并且,对于快狗打车这类运力平台来说,同城货运司机的调度能力才是其核心竞争力,毕竟司机就是运力平台的根本,生存是平台司机能做下去的底线,“巧妇难为无米之炊”适合各行各业。

抽佣率或许可以提升毛利率与收入,但是随着赛道上入局者越来越多,也会导致客户与司机逃离、选择更适合自身的“最优解”,而不是在一棵树上吊死。并且,自身“核心竞争力”一旦被削弱、伤及了根本,活跃用户数量、订单数量、市场份额下降自然会接踵而至。

其次,快狗打车作为一家线上运力平台、扎根于互联网的科技公司,对于市场新玩家与新技术层出不穷、瞬息万变的当下,其研发费用近年来却一直处于下降状态,从2018年的7633.7万元下降至2021年前三季度的2634.9万元,占总收入的比重从16.8%下降至5.6%;而营销费用在2020年度下降至占收入的36.7%后,又回弹至2021年前三季度的48.9%。

研发费用与营销费用占比的巨大反差与走势,不禁让人疑问,作为一家有“科技”属性的公司,如何在当下线上运力平台频繁出事与监管政策愈发严格的当下,如何靠着营销去弥补自身平台产品的不足与迭代呢?

并且,如果只是因为简单的“止损”,快狗打车如此“开源”与“节流”,是否有些“本末倒置”了?

一、增长的赛道与高悬的风险

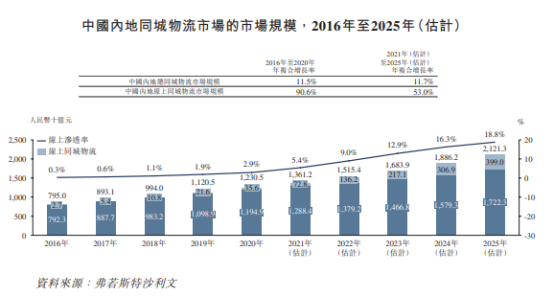

从弗若斯特沙利文的数据来看,中国内地同城物流市场规模估计2025年超过2万亿元,渗透率从2020年的2.9%增至2025年的18.8%,仍是在高速增长与发展中的。

然而,国内市场除了赛道竞争格局加剧与新冠肺炎疫情影响之外,还有一个不能回避的因素,就是政策风险,这一点在快狗打车招股书的“风险因素”中也有所提及。

比如在数据安全审查方面,2021年9月1日生效的《中华人民共和国数据安全法》与2021年11月1日生效的《个人信息保护法》所规定公司对于若干数据安全和隐私的义务。

以及2022年2月15号正式实施,网信办会同其他相关部门修订的《网络安全审查办法》,所规定的用户数据超过100完的互联网企业奔赴海外上市必须经过网信办相应部门审查才能放行,一般审查期限是45天,特别审查期限可以延长到90天。

这些已经实施与未实施的法律法规势必会对于快狗打车的上市之路增加不可预料的风险,比如一国两制的香港在资本市场中属于海外资本市场还是国内资本市场,网信办的细则仍未落实。

前方有着运力赛道上满邦集团与滴滴的前车之鉴,这都是通过聆讯与上市卡在正式实施《网络安全审查办法》的快狗打车所要承担的风险。

毕竟如果上市之路不顺的话,在如此烧钱的赛道上,连年亏损的快狗打车面对于越来越低的市场份额,能不能“活”下去,就成了冲刺第一股之后,需要面临的下一个问题。

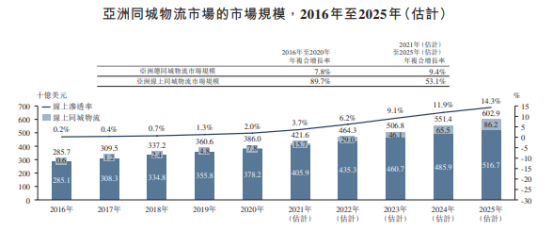

其次,是第二增长曲线的探索,当下快狗打车在海外市场的布局,已经在新加坡、韩国、越南等开展业务。

从营收上来说,2018年至2020年,海外营收从1.2亿增至2.5亿,并且企业业务上,平均托运人月活人数从2020的1526家加到了2021年9月30日的2200家。

从市场份额来说,在香港市场快狗打车市场份额高达52.8%,几乎属于一骑绝尘的存在。

另一边风险也是不可忽视的,因为布局海外市场的并不止快狗打车一家。国内的行业老大货拉拉已经觊觎已久,而且现在已经进入了新加坡、越南、泰国、马来西亚等亚洲海外市场,这与快狗打车海外市场的布局高度重合。

而且,入局国内货运业务的滴滴,在海外网约车业务的优势基础上,或许早晚也会进军海外市场。这无疑会使得国内玩家们“烧钱换增长”来稳定市场的做法,再一次在海外上演。

此外,虽然国内新冠肺炎疫情逐渐平稳,但是香港与海外疫情仍在高爆发期,处于仍旧持续的状态下,这就使得海外业务拓展的风险进一步加大,有可能陷入投资“有去无回”的境地。

如此来看,快狗打车“流血上市”并不一定能撑起来58同城的资本野望,而且在持续亏损下,上市之后如何维稳投资者与股民的信心也是一道门槛。不过,同城货运的战争仍在持续,一切还皆有可能。

相关文章

- 莲雾冻得软软的还能吃吗?莲雾常温下可以放多久

- 西芹长什么样子的图片 西芹有哪些功效与作用

- 中医许光生:牛皮癣的治疗费用到底怎么算?

- 蒜黄长什么样子的图片 蒜黄有哪些功效与作用

- 艾草长什么样子的图片 艾草有哪些功效与作用

- 防疫抗疫情中医有良方 北京年轮中医骨科医院与您同心抗疫勇担当

- 实力见证!澳优能立多旗下9个配方成功获批奶粉配方注册

- 莲雾可以冷冻保存吗?莲雾冻得软软的还能吃吗

- 西安生殖保健院怎样:四年辗转终于好孕,定期跟踪严格保胎

- 莲雾有点生怎么办?莲雾变白了还能吃吗

- 上海青长什么样子的图片 上海表有哪些功效与作用

- 2022年印度版索拉非尼多少钱一盒 索拉非尼2022年医保价格大公开

- 2022年孟加拉伊布替尼代购多少钱一盒 孟加拉伊布替尼哪里有卖

- 莲雾和芒果哪个好吃?莲雾贵还是芒果贵

- 羊水少吃莲雾有用吗?莲雾为什么坑坑洼洼的

- 莲雾和苹果哪个热量高?莲雾和芭乐是一种水果吗

- 萝卜缨长什么样子的图片 萝卜缨有哪些功效与作用

- 蒜薹长什么样子的图片 蒜薹有哪些功效与作用

- 新生儿耳廓无创矫正要多少钱 成都民生耳鼻喉医院收费如何 国家三级医院

- 马头兰长什么样子的图片 马头兰有哪些功效与作用

随机图文

-

《岳母流水了》周奇秦琴秦棋(完整版)全文免费阅读

▲▲【2022年5月独家力荐】热门推荐小说《岳母流水了》周奇秦琴秦棋最新章节_无弹窗全文免费观看!txt电子书免费下载,全章小说!▲小说【高清 -

2022年怎样把苹果专享分期额度快速变现,在线客服详细解答操作技巧及流程

【热搜新闻】现在小贷市场发展的越来越好,有越来越多的用户在已经习惯了在缺钱的时候,在手机小贷app上申请一笔借款。而很多小贷app也为了满 -

获腾讯多次投资,巴西独角兽Nubank赴美IPO能否成“鲶鱼”?

靠支付撬动互联网金融版图已经成就不少巨头。近年,各国众多创新者都在尝试着去更新已有的支付系统和支付方式,在创业土壤并不肥 -

《继母的朋友们第35话》高清漫画完整韩漫~(全集免费更新阅读)

▲【今日全网最新人气精品资源独家放送】《继母的朋友们第35话》韩漫完整版已有优先看正版无删减全文新力巨作热门漫画[完整全集+永久免费+ -

对于微信分付提现的方法你知道多少呢?此文有最详细的提现方法

微信分付的钱怎么提出来,怎么提现方法比较科学!微信分付从开通到现在很多人都已经成功的开通了额度,但这个额度并不是每个人都有,那么微信分 -

《53漫画入口页面登录章更新》秘密教学夜晚到访的子豪最新章节-土豪无修网页下拉式-在线阅读

【热搜HTR无删减韩漫热门推荐】《53漫画入口页面登录章更新》漫画网站平台_无弹窗全文免费观看! 漫画无删减在线阅读观看,土豪漫画在这里是 -

《健身教练36话画接受一切的以晨》(下拉式)漫画免费在线阅读全集全文

热门韩漫推荐:《超级女孩》《老师好久不见》《报告夫人》《私密教学》《无法自拔的口红胶》《上司的妻子》《补课老师》《家教老师》《前女 -

《一手资讯》商家提现分期乐额度怎么套出来,额度提现步骤秒到解析。

近日分期乐推出了买鸭即买鸭免息额度,这个买鸭购物额度应该怎么***实物?期乐买鸭额度怎么***?买鸭是乐信今年推出的创新产品,很多老哥并不了